2019年最后两个月,蔚来整车交付数量连创历史新高。同时,11月中旬,中金董事总经理、汽车行业金牌分析师奉玮临危受命,加盟蔚来,公司在今年前两个月已经火速完成一轮融资。

本以为各方面持续的向好,昭示着蔚来已经逐渐走出谷底,看到持续向前的曙光,但随着公司四季度及全年财报的披露,公司业绩令人大跌眼镜,而这也给重拾希望的人们当头一棒,将人们拉回到冰冷的现实中来。

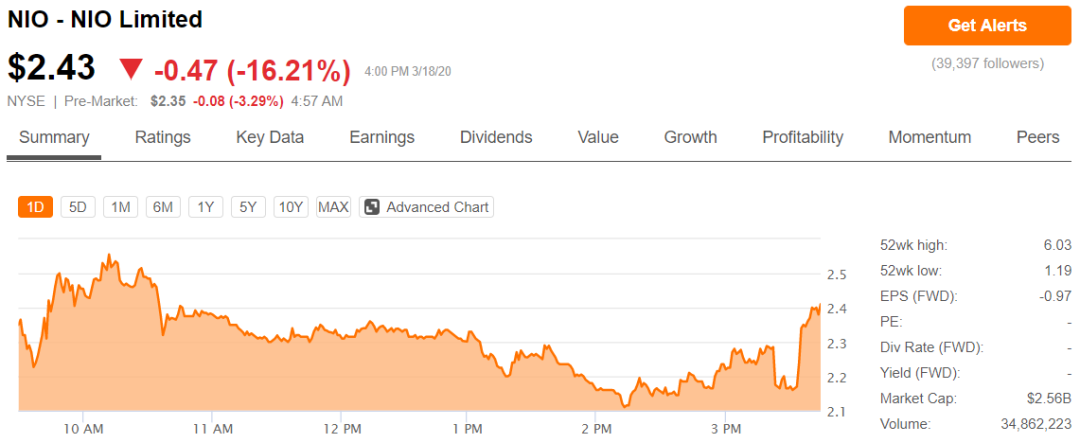

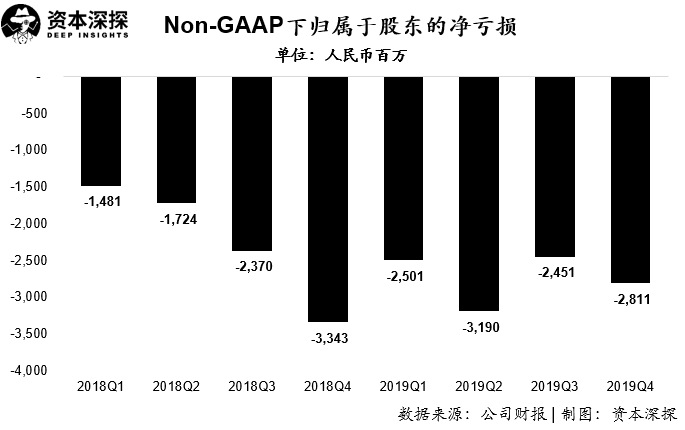

3月18日,蔚来汽车(NYSE:NIO)公布了2019年四季度及全年业绩报告。报告显示,蔚来四季度取得营业收入28.48亿元人民币,同比下降17.1%;非通用准则下(Non-GAAP)归属于股东净亏损28.11亿元人民币,净亏损率-98.7%,稀释每股收益为-0.39美元,低于市场预期。

全年来看,蔚来2019年取得营业收入78.25亿元人民币,同比增长58%;Non-GAAP下归属于股东净亏损109.5亿元人民币,高于2018年的全年亏损89.2亿元人民币。受美股市场再次熔断以及公司亏损高于预期的综合影响,蔚来股价在当天交易日暴跌16.2%。

年亏百亿,蔚来财务数据背后

“巨亏”对蔚来来说已经不是什么新鲜事了。

本季度蔚来在Non-GAAP下再次亏损超28亿元人民币,并以全年超百亿(Non-GAAP下亏损109.5亿元)的亏损额结束了2019年的“精彩表演”。

去年9月份,蔚来在公布二季报亏损达到33亿元人民币后,一夜之间,市场中传言公司4年亏损超400亿元的“谣言”四起。第二天,蔚来不得不“委屈”的出来辟谣,其实也就亏了200多亿。

而如果说“谣言”中亏损400多亿更多的是由于市场中“不懂财务”的人没有考虑股份支付等非经营费用影响外,那2019年Non-GAAP下归属于股东净亏损109.5亿元人民币,可就是实打实的经营亏损年超100亿了。

比较讽刺的是,如果说“四年四百亿”只是个美丽的传说的话,那按照目前蔚来的速度,很快就可以将“美丽的传说”变成现实。

蔚来的长期亏损很大程度上是受限于收入增长疲软以及成本、费用的高企不下。

问题来了,11、12月交付都创纪录了,为何收入增长反而疲软了?

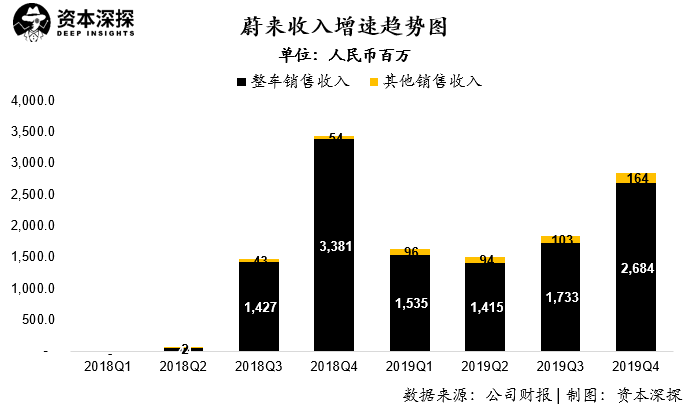

报告显示,蔚来2019年四季度取得营业收入28.48亿元人民币,同比下降17.1%;其中整车交付收入为26.84亿元人民币,同比下降20.6%。值得注意的是,蔚来收入同比下降主要是由于公司目前主力交付的ES6在单价上低于去年同期主力车型ES8所导致。

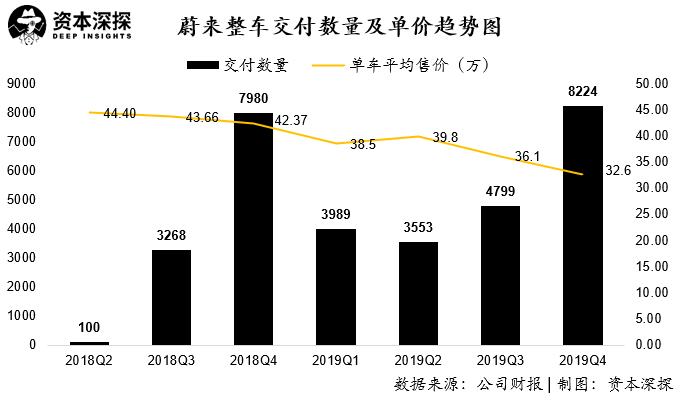

蔚来在2019年11月及12月分别交付整车2528辆和3170辆,连续创单月交付新高,而2019年四季度则以8224辆的交付数据,较去年同期增长3.1%。

但不可否认的是,自蔚来开始量产ES6车型并主推后,其整车的平均销售单价也呈现快速下降趋势。本季度,公司单车平均销售收入为32.6万元,较去年同期的42.4万元下降近10万元,而这也是导致公司收入同比大幅下滑的主要原因。

蔚来先量产ES8再主推价格更低ES6其实和当初特斯拉先量产Model S后推出Model 3核心逻辑一致,那就是先提升品牌及技术门槛,待消费者形成一定高端品牌认知后,再通过成熟的技术套用到售价及成本均更低的车型。在销量可以迅速提升的情况下,低级别的车型反而在成本上更加可控,毛利及净利水平更高。

特斯拉目前在销售规模足够大的情况下,在海外开厂生产还可以使用当地生产的替代件,无论是生产成本还是运输成本均较之前更低,利润率将更高。

可蔚来之所以在转换到ES6为走量车型后,其最掣肘的问题就在于销量并没有像特斯拉推出Model 3后一样迅速提升。交付数量确实有所提升,但显然没有达到可以抵消整车单价下降对收入的影响。

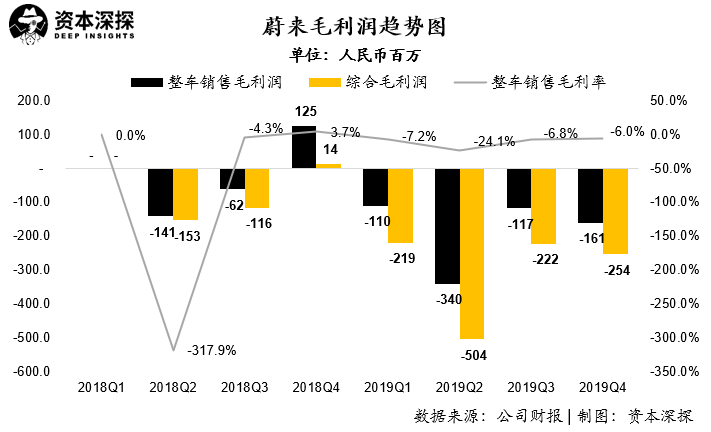

除了销售收入的同比下降外,蔚来在成本控制上难以改善,也使得公司毛利长期以来承受巨大压力。

蔚来本季度整车销售毛利润为-1.61亿元人民币,再次在整车层面负毛利经营;而去年同期销售毛利则为正的1.25亿元人民币,同时也是蔚来唯一一个季度整车毛利为正。公司本季度整车销售毛利率为-6.0%,较今年前三季度并未出现明显好转(公司二季度剔除召回影响毛利为-10.9%)。

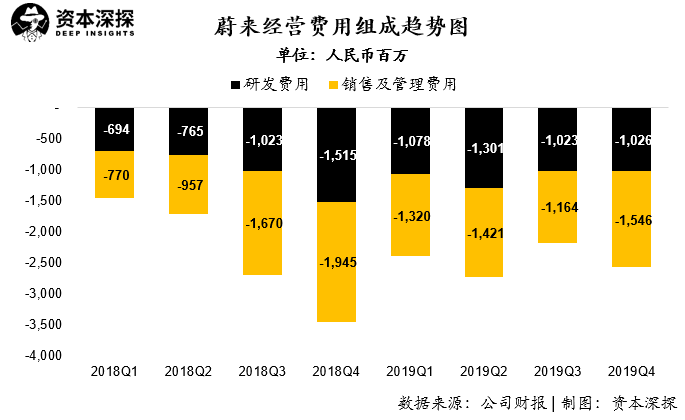

在经营费用方面,蔚来本季度总的经营费用为25.72亿元人民币,同比下降25.7%。

尽管公司通过优化人员结构、实施各类降本增效措施后,经营费用同比下降明显,但不得不承认的是,一个季度超过25亿元的经营费用,对于负毛利经营的蔚来来说仍然是巨大的支出。

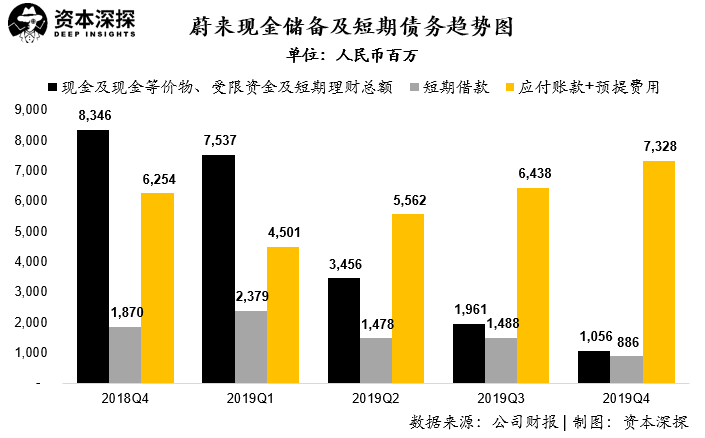

负毛利经营以及巨大的经营费用开支,使蔚来目前面临巨大的流动性及偿债风险。

根据财报数据,截止2019年12月末,蔚来账面总的现金储备仅为10.56亿元人民币,较上年末的83.46亿元人民币已经减少超70亿元。而需要偿还的短期借款及负债余额则高达82.14亿元人民币,较去年同期基本持平。

尽管今年一季度,蔚来发布公告分别启动了一轮2亿美元和2.35亿美元的非公开可转换债券(如果按照7的汇率,约合30.45亿元人民币),但按照目前的经营现金流出速度,很难维持过前两个季度。

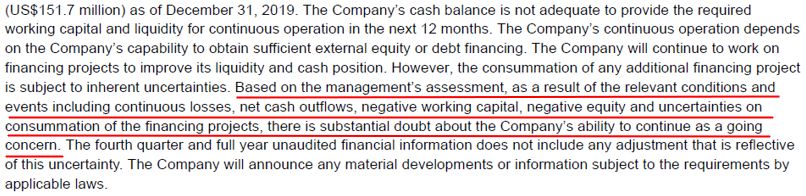

值得注意的是,蔚来在本季度业绩报告中也对自身流动性风险进行了相关风险提示。基于管理层评估,由于公司长期经营亏损、净现金流出以及未来融资的不确定性,公司自身持续经营能力具有重大不确定性。

而这也就意味着,无论从公司实际经营角度还是在审计师对公司审计方面,均面临着重大的持续经营风险。

来源:蔚来四季度及全年业绩报告

解决融资为“标”,改善经营效率才是“本”

对蔚来来说,持续的融资以及控制成本提升经营效率,是公司目前最亟待解决的疾痛。而投行背景的新任CFO加盟被外界看作是李斌能否力挽狂澜的关键。

中金前董事总经理、汽车行业首席分析师奉玮在去年11月临危受命,接替谢东萤出任蔚来CFO,掌管公司财政大权。

头顶顶级投行光环,奉玮自加盟蔚来之日起就担负起为公司融资保命以及改善经营效率的双重重任。进入2020年一季度,蔚来在融资方面捷报连传,先是在2月和3月分别公告启动两轮合计超4亿美元的可转债融资;同时,公司在2月还宣布了合肥市政府将向蔚来投资100亿元人民币,建立蔚来中国总部项目。然而连续融资消息背后,也暴露出诸多潜在风险。

4亿美元的可转债融资,虽然还不能让蔚来短期内摆脱流动性的困扰,但确实可以起到短期保命的作用。但是不同于微博、拼多多等公司在公开市场募集5年以上的长期可转债,蔚来的两轮可转债都是一年以内的短期私募可转债。

这也就意味着债权人在一年后就有权利选择要求偿债或转换成公司股票。根据公司公告的可转债转股价格,蔚来的两笔可转债转股价格分别为3.07美元和3.5美元,按照之前蔚来的股价(5美元上下),债权人很大概率会选择转换公司股票。

但随着近日新冠病毒在全球范围蔓延以及石油价格战造成的恐慌,美股整体连日暴跌,目前蔚来股价已经跌到2.4美元附近,远低于转股价格。如果公司股价无法在一年内提升,很有可能在可转债到期日引起刚性兑付,蔚来将面临巨大偿债压力。

而另一方面,对于蔚来与合肥市政府之间的100亿元投资项目,很多媒体解读为合肥市政府将向蔚来投资100亿元,而这显然也是过于乐观的。

合肥市政府与蔚来合作投资建设总部项目,并不是说当地政府将从地方财政中拿出100个亿投资蔚来,蔚来可以像之前融资一样去自主安排使用。政府投资项目一般是通过当地指定投资平台,同时结合当地金融机构、民间资本,共同进行投资,且投资项目主要为可以刺激相关产业上下游行业以及为当地增加就业、税源的项目。

同时,政府投资平台及相关投资方对于项目要进行严格的筛选及评估,避免相关项目对当地经济产生潜在负面影响。蔚来作为亏损大户,尽管确实能够为当地增加就业,但其自身已经面临持续经营困难的局面,如果盲目进行投资,未来公司经营困难,很可能造成国有资产流失的风险。

尽管蔚来已经与合肥市政府签署了合作框架协议,但距离签署最终协议甚至拿到投资款,还有很长的路要走。而相信任何政府机构,在面对蔚来这样的“用钱大户”的时候,也会无比谨慎。因此,可以猜测,合肥市政府的百亿融资在短期内很难实际落地。

在融资之外,蔚来在短时间内能够实现降本增效对公司来说显然意义更为重大。

而又一个季度的负毛利经营,显然让奉玮的工作看上去多少有些美中不足。对蔚来来说,外部融资只能解一时之渴,只有通过内部经营实现充分的自身造血能力,才能使公司经营好转。

而尽快的使公司摆脱负毛利,压缩经营费用才是实现经营效率提升的关键,而这又与公司的供应链能力、成本控制、全面预算管理、后期绩效考核等环环相扣,这对于投行背景出身的CFO来说也是不小的挑战。

股价对于现阶段的蔚来来说已经没有太大实际意义了,只有融资续命加上尽快提高经营效率,才有可能让蔚来重新回归正常,而这之中公司经营的提升反而是关键的关键。

如果自身经营的顽疾无法解决,辛苦的融资很可能最终都将成为徒劳。

x

-

永不断电?这次马斯克想把你家变成“发电厂” 2021-05-08 10:54

永不断电?这次马斯克想把你家变成“发电厂” 2021-05-08 10:54 -

上海车展落幕,一场智能汽车逆袭传统汽车的大戏 2021-04-28 16:53

上海车展落幕,一场智能汽车逆袭传统汽车的大戏 2021-04-28 16:53 -

左手DRIVE Orin,右手DRIVE Atlan,黄仁勋靠自动驾驶芯片狂赚80亿美元 2021-04-13 16:56

左手DRIVE Orin,右手DRIVE Atlan,黄仁勋靠自动驾驶芯片狂赚80亿美元 2021-04-13 16:56

-

微博CEO首曝享界S9乘坐体验:舒适性、售价超越传统豪华轿车,纯血鸿蒙将上车 2024-06-22 21:50

微博CEO首曝享界S9乘坐体验:舒适性、售价超越传统豪华轿车,纯血鸿蒙将上车 2024-06-22 21:50 -

华为发布盘古大模型5.0 2024-06-24 11:17

华为发布盘古大模型5.0 2024-06-24 11:17 -

广汽埃安宣布,泰国即将新增6座快充站 2024-06-24 11:29

广汽埃安宣布,泰国即将新增6座快充站 2024-06-24 11:29

京公网安备 11010502038466号

京公网安备 11010502038466号

关注官方微信

关注官方微信